Bankless 团队的David Hoffman近日采访了Placeholder合伙人Chris Burniske 50分钟,他认为加密市场最糟糕的时刻已经过去,市场已经触底。Chris Burniske是风投Placeholder合伙人,是真正的加密OG,经历过数次加密周期,预测到2021年11月的顶部。

1、无被迫抛售

Placeholder合伙人Chris Burniske认为加密市场已触底,其中一个关键原因就是,不再出现大规模的被迫抛售。

许多人认为,FTX暴雷将引发牵连甚广的动荡余波,其规模堪比Terra暴雷引发的5月至7月的信贷危机。

然而,Chris认为,FTX的暴雷与其说是创造了一轮新的被迫抛售,不如说是“大结局”,是自UST崩盘以来我们看到的大规模去杠杆化的最后完结篇。

下一个被迫抛售的大卖家会是谁?现在还很难说。今年夏天那个时候就容易多了,那时候更容易看出谁可能会淘汰出局。

相对于Terra和3AC的暴雷,整个行业也更好地度过了这次的FTX风暴,因为加密货币(以及TradFi)的信用情况现在要比这些暴雷事件发生时还要紧张得多。

虽然我们可能会看到有一些公司破产,但这不会给市场带来近期抛售压力,因为破产公司持有的资产将在很久以后才会被拍卖。

Chris认为月底可能有基金赎回的抛售风险,但他觉得对市场的影响可能不大,因为大多数该赎回的基金都已被赎回了。

2、比特币处于深度价值投资阶段

Chris认为比市场已经触底的另一个原因是,各种链上、技术和量化指标表明比特币正处于深度价值投资阶段。

Chris提到的一个指标是比特币市值/UTXO成本(MVRV),根据WooMetrics的数据,该比率是“通过将虚拟货币最后一次在区块链上转移时的市价相加,结果约等于现有所有虚拟货币的支付价值。”

Chris认为,当MVRV低于1美元时,比特币处于价值投资阶段,因为这表明大多数投资者所持比特币缩水,因此不太可能退出他们的头寸。

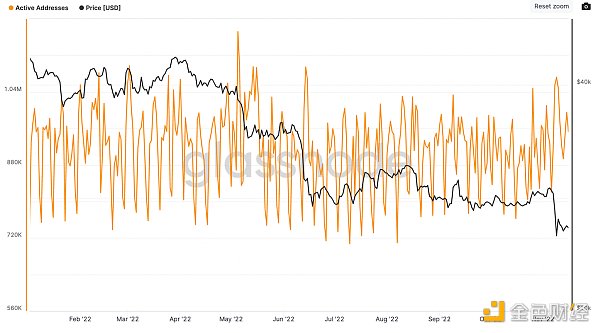

另一个链上指标是日活跃地址,11月9日,日活跃地址飙升至1.07亿,那天是当时的市场底部。这是自今年夏天股市崩盘以来的单日最高纪录。Chris认为,地址的增加表明有新买家正在进入市场。

我们还能通过什么判断比特币是否已经触底?还有一个指标是200周简单移动平均线(SMA),该指标一直用来指示比特币是否触底,目前比特币交易低于此平均线。

最后,Chris还根据永续期货的融资利率来评估交易员的仓位。他特别指出,他正在寻找一段持续的负融资或空头支付多头。但不同的交易所差异很大,币安的比特币年化融资利率为-9.8%。

存在一个潜在的突出风险,那就是比特币矿工投降,但他认为,由于行业的制度化,其带来的影响可能不会像以前各周期显示的那样大。

3、ETH基本面强劲

以太坊强劲的基本面也表明,市场可能已经触底。

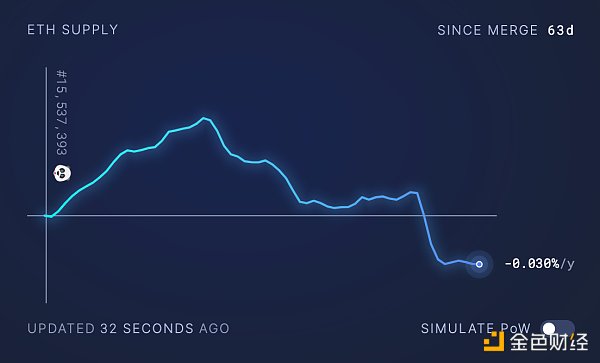

Chris认为以太坊合并对ETH市场结构和流动的影响正逐渐形成。

为了支持这一说法,他指出,在11月9日FTX抛售最严重的时候,ETH的底部要高于其在Celsius和3AC暴雷期间的底部值。Chris将此归因于以太坊合并,正如我们所知,合并消除了矿工的抛售压力,并推动ETH跨越了超音速障碍,因为合并后以太坊采用的是净通缩发行。

Chris还关注应用层,用以评估以太坊的基本面。他特别提到在整个危机期间以太坊上DeFi的表现。

主要的DeFi协议运行无懈可击,主要的借贷市场仍然保有完全偿付能力和执行清算能力,而DEX(去中心化交易所)促进了数十亿美元的交易量。Chris认为,密切关注该领域的资本配置者都明确意识到了这一点。

ETH的技术面显示,ETH正处于价值投资区,交易低于200周简单移动平均线。然而,为了维持反弹,ETH需要重回200周简单移动平均线水平。

4、宏观环境改善

说市场底部可能已经出现的最后一个原因是宏观环境的改善。

尽管Chris担忧经济增长,但他认为宏观环境的变化可能有助于底部形成。

随着美联储加息,风险资产在2022年遭受重创。无风险利率的大幅上升加剧了股票市场的倍数压缩,因为既然存在真正的资本成本,投资者就不再愿意忍受令人头疼的估值了。

结果是,高增长的科技公司,尤其是纳斯达克公司(加密货币与纳斯达克指数有很强的相关性),经历了与上世纪90年代末互联网泡沫破灭类似的大幅下跌。

然而,现在和那时有一个关键区别,那就是现在很多公司的基本面都很强劲,Meta等公司仍然是自由现金流机器,在其垂直领域市场拥有强大的掌控力。

搅动紧缩政策的通货膨胀也显示出回落迹象,近期公布的CPI和PPI数据走弱。虽然有些人可能会对整体通胀率在7点情况下出现市场反弹感到不解,但重要的是要记住,市场永远是向前看的。

正如Chris所言,市场关心的是“边际变动率”或“坏事趋缓”的概念,因为这将表明情况会越来越好。

5、以上因素是一致的

随着LUNA事件后去杠杆化的结束,BTC和ETH的链上看涨、技术和量化指标以及宏观环境的改善,这一切都在表明加密货币已迎来底部。

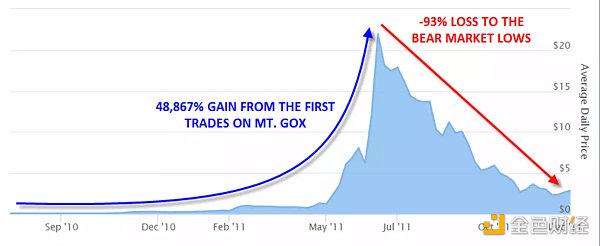

但请不要曲解。Chris预计2023年将出现与上一轮熊市类似的大幅波动。我们可能会遇到假反弹,随之出现糟糕的下跌。

然而,上述因素相一致足以让他相信,最糟糕的情况(至少就价格而言)很有可能已经过去了。

他是对的吗?

联系方式

QQ:1624000000 邮箱:1624000000@qq.com 微信16538900008 电话:16538900008

版权声明

本文仅代表作者观点,不代表网站立场。

本文系作者授权网站发表,未经许可,不得转载。

发表评论